به گزارش جهان صنعت، یکی از مهمترین بخشهای لایحه بودجه سال آینده بندی است که به پیشبینی درآمدهای مالیاتی در سال آینده میپردازد. مطابق پیشبینی دولت، میزان تحققپذیری درآمدهای حاصل از مالیات در ۱۴۰۱ رقمی معادل ۵۳۲ هزار میلیارد تومان است که رشد ۶۲ درصدی نسبت به بودجه سال جاری دارد.

رقم درآمدهای مالیاتی تقریبا ۸۰ درصد کل درآمدهای عمومی و ۳۵ درصد کل منابع بودجه عمومی در لایحه بودجه سال آتی را تشکیل میدهد. از نگاه کارشناسان، هرچند جهتگیری دولت به سمت درآمدهای پایدار امری اجتنابناپذیر به نظر میرسد اما بیش برآوردی در رقم اعلام شده میتواند زمینهساز کسریهای جدید در بودجه باشد. بنابراین سوال مهمی که در خصوص درآمدهای مالیاتی دولت وجود دارد این است که آیا رشد ۶۲ درصدی آن در سال ۱۴۰۱ امکان تحقق دارد؟ مرکز پژوهشهای توسعه و آیندهنگری دو سناریو برای این مساله طراحی کرده است.

پیشفرض سناریوی نخست این است که عملکرد وصول مالیات مانند دهه گذشته باشد؛ در این حالت میزان وصولی درآمدهای مالیاتی سال آتی ۲۷۸ هزار میلیارد تومان خواهد بود که انحراف ۷/۴۷ درصدی نسبت به پیشبینی ۵۳۲ هزار میلیارد تومانی دولت دارد. پیشفرض سناریوی دوم اما اجرای تغییر رویکردهای دولت در مالیاتستانی بر اساس احکام تبصرههای لایحه بودجه است؛ در این صورت با در نظر گرفتن متوسط درصد تحقق هر یک از انواع مالیاتی، رقم وصولی سال آینده حدود ۵۳۴ هزار میلیارد تومان خواهد بود که تقریبا معادل مقدار پیشبینیشده در لایحه بودجه سال آتی است.

۶۲ درصد رشد درآمدهای مالیاتی

دولت سیزدهم اولین بودجه خود را با تاکید بر درآمد حاصل از مالیاتها تقدیم مجلس کرد. تاکید دولت بر عمقبخشی به مالیاتها در کنار کاهش اتکا به درآمدهای حاصل از فروش نفت، فروش اوراق و همچنین واگذاری داراییها صورت گرفته است. آنچنان که از لایحه بودجه برمیآید دولت پیشبینی کرده که سال آینده ۵۳۲ هزار میلیارد تومان درآمد مالیاتی داشته باشد. در این لایحه، مالیات بر درآمد اشخاص حقوقی و مالیات بر کالاها و خدمات مهمترین اجزای نظام مالیاتی در بودجه سال آینده محسوب میشوند به طوری که رشد این دو در مقایسه با بودجه سال جاری به ترتیب ۱۲۶ و ۶۴ درصد اعلام شده است. مالیات اشخاص حقیقی و مالیات بر ثروت نیز دیگر اجزای نظام مالیاتی هستند که به ترتیب با رشد ۵۵ درصدی و رشد منفی در بودجه سال آینده همراه شدهاند. با وجود خوشبینی دولت به تحقق این میزان درآمد مالیاتی، بسیاری نسبت به بیش برآوردی صورتگرفته ابراز نگرانی میکنند. با این حال دولتمردان میگویند که با ایجاد تغییر و تحولاتی در احکام تبصرههای ماده واحده بودجه میتوانند این افزایش درآمد را به فعلیت برسانند.

نسبت پایین مالیات به GDP

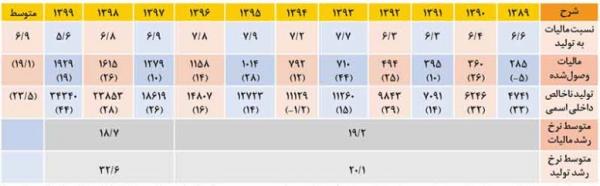

این گزارش به منظور بررسی وضعیت نظام مالیاتستانی کشور عملکرد نماگرهای کلان مالیاتی را واکاوی کرده است. یکی از نماگرهای مورد اشاره در این گزارش نسبت مالیات به تولید ناخالص داخلی کشور است. مطابق آمارها، نسبت درآمدهای مالیاتی وصولشده به تولید ناخالص داخلی در فاصله سالهای ۱۳۸۹ تا ۱۳۹۹ تنها هفت درصد بوده است. اگر دوره مذکور به دو زیر دوره ۹۶-۱۳۸۹ و ۹۹-۱۳۹۷ تقسیم شود، مشخص میشود که نسبت مذکور در دوره اول حدود هفت درصد بوده و در دوره دوم همزمان با خروج آمریکا از برجام و اعمال تحریمها، تقریبا به ۵/۶ درصد کاهش یافته است. بررسیها نشان میدهد که متوسط رشد درآمدهای مالیاتی وصول شده در دو دوره، تقریبا ثابت بوده و حدودا ۱۹ درصد است حال آنکه متوسط رشد تولید ناخالص داخلی اسم در خلال این دو دوره از ۲۰ درصد به ۳۳ درصد افزایش یافته که رشد قابل توجهی است.

بر اساس مشخص میشود که در نیمه اول دهه ۹۰، متوسط رشد تولید و رشد مالیات تقریبا یکسان بوده است، اما در سالهای نیمه دوم دهه رشد اسمی تولید ناخالص داخلی که احتمالا بخش عمده آن به افزایش نرخ تورم سالهای مذکور برمیگردد از رشد وصول درآمدهای مالیاتی به شکل قابلتوجهی پیشی گرفته است. این اتفاق باعث شده تا نسبت درآمدهای مالیاتی به تولید ناخالص داخلی در سالهای اخیر با کاهش مواجه شود. این کاهش نسبت، عملکرد وصول مالیات و تعمق آن در منابع تامین مالی دولت را در مقایسه با کشورهای دیگر در وضعیت بدتری قرار میدهد.این نسبت برای کشورهای افغانستان و عربستان که معمولا کمترین عملکرد وصول مالیات را در بین کشورهای منطقه دارند، به ترتیب به میزان، ۸/۷ و ۱/۸ درصد است.

در مقابل، سوئد و نروژ به ترتیب با ۷/۴۰ و ۱/۳۱ درصد بیشترین نسبت وصول مالیات به تولید ناخالص داخلی را دارا هستند. با این حال بررسی کلی رشد درآمدهای مالیاتی مصوب، به طور متوسط در دهه ۹۰ رشدی فزاینده داشته است. در حالی که متوسط رشد مالیات مصوب در دهه اول ۹۰ تنها ۱۷ درصد بوده است. متوسط این رشد در نیمه دوم دهه برابر ۳۶ درصد است که تقریبا اختلاف دو برابری بین دو نیمه دهه اخیر دارد. به ویژه در بودجه مصوب سال ۱۴۰۰ و لایحه سال ۱۴۰۱، رشد درآمدهای مالیاتی مصوب به ترتیب ۲۹ درصد و ۳۰ درصد را نشان میدهد که در دهه اخیر و احتمالا در همه سالهای گذشته، رقم بیسابقهای بوده است. این ارقام بیسابقه حکایت از تغییر رویکرد سیاستگذاری و تاکید عمده بر درآمدهای مالیاتی به عنوان منبع تامین مالی بودجه دولت دارد که در حال رخ دادن است.

درآمدهای مالیاتی در دهه ۹۰

بررسیهای آماری نشان میدهد که متوسط درصد تحقق در دهه اخیر حدود ۹۲ درصد است که عملکرد قابل قبولی در سالهای گذشته دارد. همچنین درصد تحقق مالیات مصوب سال ۱۴۰۰، برای نیمه اول حدود ۵۰ درصد است که منجر به وصول تقریبا ۱۶۷ هزار میلیارد تومانی درآمدهای مالیاتی شده است.

عملکرد ۵۰ درصدی نیمسال جاری که تقریبا معادل کل عملکرد وصول مالیات سال ۹۸ است نشان از آن دارد که وصول کل مالیات مصوب ۳۳۰ هزار میلیارد تومانی سال ۱۴۰۰ انتظاری دور از واقعیت نیست و نظام مالیاتی کشور میتواند در سال ۱۴۰۰ نیز متوسط عملکرد و درصد تحقق ۹۲ درصدی سالهای گذشته را علیرغم میزان مالیات بالایی که باید در سال جاری وصول کند، تکرار کرده و به انجام رساند. با این پیشفرض که دولت در سال جاری و آینده نیز بتواند متوسط درصد تحقق، ۹۲ درصدی را در عملکرد وصول مالیاتی محقق سازد، با توجه به مالیات مصوب لایحه بودجه ۱۴۰۱ به میزان ۵۳۲ هزار میلیارد تومان، باید انتظار داشت میزان وصول درآمدهای مالیاتی در سال آینده، حدود ۴۹۰ هزار میلیارد تومان باشد که در نمودار با نقطهچین مشخص شده است. اگر چنین اتفاقی رخ دهد، وصول درآمدهای مالیاتی که در سال ۹۱، حدود ۴۰ هزار میلیارد تومان بوده است، در سال ۱۴۰۱ این رقم به ۴۹۰ هزار میلیارد تومان خواهد رسید که معادل رشد ۱۱۴۰ درصدی در طی یک دهه است، به طوری که این رقم، رشد قابل توجهی را در عملکرد وصول درآمدهای مالیاتی را نشان میدهد. اما بررسی امکان به فعلیت رسیدن این انتظار، مستلزم تحلیل اجزای بودجه، با ملاحظه تغییراتی است که در احکام تبصرههای لایحه بودجه سال ۱۴۰۱ و سیاستهای مالیاتی که در سایه این تبصرهها اتفاق افتاده است.

اجزای نظام مالیاتی

مهمترین جزء مالیات اشخاص حقوقی، همواره مالیات اشخاص حقوقی غیردولتی بوده که در سالهای مختلف بخش اصلی بند مالیاتی مذکور را تشکیل داده است. درواقع بخش عمدهای از رشد ۱۲۶ درصدی که در لایحه بودجه سال آینده برای مالیات اشخاص حقوقی مطرح شده است، توسط جزء مالیات اشخاص حقوقی غیردولتی تامین خواهد شد که حدود ۲۵ درصد کل درآمدهای مالیاتی است. این مساله نشان میدهد که سهم قابلتوجهی از رشد ۶۲ درصدی کل مالیات در لایحه بودجه سال آینده، از ناحیه مالیات اشخاص حقوقی غیردولتی یا همان بنگاهها و شرکتهای خصوصی اتفاق خواهد افتاد که معادل ۷۵ هزار میلیارد تومان است. با توجه به عملکرد ۱۰۸ درصدی این نوع مالیاتها در فاصله سالهای ۹۷ تا ۹۹ که بیش از مقدار تعیینشده در بودجه بوده، امکان تحقق این نوع از مالیاتها در بودجه سال آینده نیز دور از انتظار نیست.جزء مالیات بر درآمد اشخاص حقیقی که به اختصار، تحت عنوان مالیات بر درآمدها نیز شناخته میشود، در لایحه بودجه سال آینده حدود ۱۶ درصد کل درآمدهای مالیاتی را تشکیل میدهد و ارزش رقم این نوع مالیات در لایحه تقریبا ۸۵ هزار میلیارد تومان است.

در بین اجزای مالیات اشخاص حقیقی نیز سه جزء اصلی این نوع مالیات به ترتیب؛ مالیات مشاغل، مالیات حقوق کارکنان بخش عمومی و مالیات حقوق کارکنان بخش خصوصی است که رشد هریک از اینها به ترتیب ۹۷، ۵۰ و ۴۴ درصد بوده است. بررسیها نشان میدهد که سهم عملکردی جزء مالیات مشاغل در سالهای ۱۳۹۷ و ۱۳۹۸ بالاترین مقدار در مقایسه با اجزای دیگر داشته و به ویژه از دو جزء مالیات حقوق کارکنان بخش خصوصی و عمومی بیشتر است، اما در سالهای ۹۹ و ۱۴۰۰ مالیات حقوق کارکنان بخش عمومی، بیشترین سهم را در عملکرد وصول دارد. تغییر جایگاه اجزای مذکور در دو سال اخیر، به دلیل بیماری کرونا و رکود و کاهش تولید برای صاحبان مشاغل، مالیات این بخش نیز در مقایسه با کارکنان دولت کاهش یافته است.

مالیات بر ثروت در بودجههای مصوب سالانه و در لایحه بودجه سال آینده کمترین میزان درآمدی را در بین انواع مالیاتهای نظام مالیاتی کشور دارد. کل مالیات بر ثروت در لایحه سال ۱۴۰۱، حدود ۲۸ هزار میلیارد تومان است که تقریبا دو درصد کل درآمدهای مالیاتی پیشنهادشده در لایحه را پوشش میدهد. درصد بسیار پایین برای این نوع مالیات، در درجه اول نشان از ناکارآمدی نظام مالیاتی ایران در مالیاتستانی از این بخش دارد و بیانگر این است که سیاست توزیع مجدد، عدالت و تبعیض در اولویت سیاستگذار مالی کشور نیست. در حالی که توجه به مالیات بر ثروت و دارایی، یکی از روشهای مهم پیشگیری از فرار مالیاتی و توزیع عادلانه ثروت و درآمد در جامعه است. سه جزء مالیات بر ثروت که در لایحه سال آینده بیشترین رقم مالیاتی را دارند، به ترتیب مالیات بر نقل و انتقال سهام با حدود ۱۰ هزار میلیارد تومان، مالیات بر انواع خودروهای سواری شخصی گرانقیمت با پنج هزار میلیارد تومان و مالیات نقل و انتقال املاک با چهار هزار میلیارد تومان هستند.

مالیات بر کالا و خدمات در صدر رشد

بیشترین افزایش مالیاتی در لایحه بودجه ۱۴۰۱، مربوط به مالیات بر کالاها و خدمات است که از حیث افزایش مطلق، حدود ۸۰ هزار میلیارد تومان است. با وجود این، رشد این نوع مالیات، ۶۴ درصد است که کمتر از رشد ۱۲۶ درصدی مالیات اشخاص حقوقی است. مقدار مالیات بر کالاها و خدمات، در بودجه مصوب سال ۱۴۰۰ حدود ۱۲۵ هزار میلیارد تومان است که این مقدار در لایحه بودجه سال آینده، به ۲۰۵ هزار میلیارد تومان رسیده و از لحاظ افزایش مقدار مطلق انواع مالیاتها، بیشترین مقدار است.

بند مالیات بر ارزش افزوده همواره در سالهای متمادی بیشترین مقدار و سهم را در مالیات بر کالاها و خدمات دارد و مقدار آن در لایحه بودجه سال آینده، حدود ۱۵۰ هزار میلیارد تومان از کل ۲۰۵ هزار میلیارد تومان مالیات بر کالاها و خدمات است. عملکرد اجزای مالیات بر کالاها و خدمات بر اساس سهم، درصد تحقق و رشد عملکردی آنها در سالهای ۹۷ تا نیمه اول ۱۴۰۰ نیز نشان میدهد که جزء مالیات بر ارزش افزوده در سالهای مورد بررسی، بیشترین عملکرد وصول درآمدها را در بین سایر اجزا دارد و درصد تحقق آن نیز همواره بین ۸۰ تا ۹۰ درصد میزان مصوب برای این جزء بوده است.

دو سناریوی مالیاتی در سال آینده

با توجه به اطلاعات ارائهشده و با توجه به اطلاعات جدول ۱، این گزارش در پی یافتن پاسخ به این پرسش اساسی است که آیا رشد ۶۲ درصدی درآمدهای مالیاتی در سال آینده محقق خواهد شد؟ روند چند سال گذشته مالیاتهای مصوب در بودجههای سنواتی و عملکرد آنها نشان میدهد که متوسط رشد درآمدهای مالیاتی مصوب و عملکرد هردو حدود ۲۰ درصد در سال بوده است. با در نظر گرفتن رشد متوسط ۲۰ درصد عملکرد وصول مالیات سالانه، برآورد میشود که وصول درآمدهای مالیاتی در سال جاری، حدود ۲۳۱ هزار میلیارد تومان و عملکرد سال آتی با همین روند، تقریبا ۲۷۸ هزار میلیارد تومان باشد که در مقایسه با پیشنهاد ۵۳۲ هزار میلیارد تومانی لایحه بودجه ۱۴۰۱ تفاوت قابل ملاحظهای دارد.

این تفاوت انحراف ۷/۴۷ درصدی را به ما نشان میدهد. بنابراین مسلم است که دولت برای تحقق رشد ۶۲ درصدی مالیات در لایحه سال آتی، باید اقدامات چشمگیری انجام دهد تا بتواند روند وصول مالیاتی گذشته را تغییر دهد. در برآورد میزان وصول کل درآمد مالیاتی سال آینده، نمیتوان به روند رشد ثابت عملکرد وصول مالیاتی سالهای گذشته اتکا کرد. معیار دیگر برای برآورد، درصد تحقق مالیات مصوب سالهای مختلف است که معادل ۹۳ درصد بین سالهای ۹۶ تا ۹۹ است.

اگر فرض اولیه ما این باشد که دولت در عملکرد سال آینده نیز بتواند متوسط درصد تحقق مالیاتهای مصوب را حفظ کرده و ۹۳ درصد مالیات مصوب سال ۱۴۰۰ و لایحه بودجه سال ۱۴۰۱ را محقق کند، در این صورت کل درآمدهای مالیاتی وصول شده در پایان سال جاری، حدود ۳۰۷ هزار میلیارد ریال و برای سال آینده نیز تقریبا ۴۹۵ هزار میلیارد ریال برآورد میشود. در این برآورد، درصد تحقق کل درآمدهای مالیاتی مصوب سالهای گذشته، مبنای بررسی قرار گرفته است؛ اما توزیع بسیار نامتوازن بار مالیاتی بین انواع مالیاتها در نظام مالیاتی کشور وجود دارد. بنابراین درصد تحقق نوع مالیاتهایی که اتکای عمده سیاستگذار روی آنهاست، میتواند در عملکرد وصول مالیات کل نظام مالیاتی تاثیر متفاوتی در مقایسه با انواع دیگر مالیاتی داشته باشد.

برخی از اجزا در مالیاتهای خاصی، مورد توجه ویژهای از طرف دولت در لایحه بودجه سال آینده قرار گرفته است. به عنوان مثال، مالیات اشخاص حقوقی غیردولتی و یا مالیات بر ارزش افزوده نمونهای از مواردی است که شاهد تغییرات زیادی هم به لحاظ کمی در آنها بودهایم. در این معیار فرض ما این است که متوسط درصد تحقق هر یک از اجزا و انواع مالیاتی بتواند در عملکرد وصول درآمدهای سال آتی نیز حفظ شده و با همان نسبتی که در سالهای گذشته، وصول صورت گرفته است در سال آتی نیز رخ بدهد.

با در نظر گرفتن متوسط درصد تحقق هر یک از انواع مالیاتی و مقدار مصوب آنها در بودجه سالهای ۱۴۰۰ و ۱۴۰۱، رقم وصولی این دو به ترتیب ۳۴۰ و ۵۳۴ هزار میلیارد تومان پیشبینی میشود. ضمن آنکه از کل درآمد مالیاتی ۵۳۴ هزار میلیارد تومانی که در سال آتی میتواند وصول شود، حدود ۳۲۳ هزار میلیارد تومان به دو نوع مالیات اشخاص حقوقی و مالیات کالاها و خدمات مربوط میشود. به عبارت دیگر، تقریبا ۶۰ درصد کل درآمدهایی که در سال آینده به عنوان مالیات اخذ میشود، از ناحیه دو نوع مالیات مذکور خواهد بود. بنابراین اینکه کدام یک از سناریوهای ارائهشده در این گزارش محقق شود بستگی به عملکرد دولت و سازوکارهایی دارد که قرار است برای وصول درآمدهای مالیاتی به کار بگیرد.

- 14

- 3