اخیرا اظهارات سیدسجاد پادام، مدیرکل بیمههای اجتماعی وزارت تعاون، کار و رفاه اجتماعی با واکنشهای گستردهای روبهرو شد. وی برای بیان مشکلات صندوقهای بازنشستگی تعبیر عجیبی را به کار برد. پادام میگوید: «کشور یونان ۱۰۰ جزیره فروخت تا بتواند مطالبات بازنشستگانش را بدهد، ما هم به زودی به این وضعیت دچار میشویم. ۳۰۰ هزار شهید دادیم که یک وجب خاک از دست ندهیم، اما ممکن است به جایی برسیم که مجبور شویم کیش، قشم و خوزستان را بفروشیم تا بتوانیم حقوق بازنشستگان را بدهیم.» فارغ از اینکه این صحبتهای پادام اغراق بوده یا نه، بررسیها نشان میدهد در ۲۸ شهریور ۱۳۹۶ احمد میدری، معاون وقت رفاه اجتماعی وزارت تعاون، کار و رفاه نیز تعبیری شبیه به این اظهارات پادام را مطرح کرده است.

میدری گفته بود: «به طور حتم اگر این روند ادامه یابد و تغییری صورت نگیرد، طی ۱۰ سال آینده ۴۰ درصد بودجه عمومی کشور باید به عنوان کمک زیان صندوقهای بازنشستگی، صرف شود.» اما واقعیت چیست؟ واقعیت این است که در اغلب صندوقهای بازنشستگی بدون کمک دولت، آنها نمیتوانند از پس هزینههای خود بربیایند. در گزارش پیشرو تاکید شده اصلاحات در صندوقهای بازنشستگی یک ضرورت است اما به لحاظ تبعات اجتماعی و امنیتی، دولت باید یک روند اصلاحی بلندمدت را مدنظر داشته باشد. همچنین اصرار بر کاهش هزینههای صندوقهای بازنشستگی در این گزارش دلیلی بر نادیده انگاشتن مشکلات معیشتی بازنشستگان شریف و محترم نیست. نگارنده و هر فرد باانصافی به خوبی میداند که برخی از بازنشستگان در شرایط معیشتی بسیار مشقتبار زندگی را میگذرانند اما باید توجه داشت برای ماندگاری و ادامه حیات صندوقها، ما به پایداری مالی آنها نیاز داریم و بر این اساس، اصلاحات ضروری است. ثانیا بخشی از مشکلات معیشتی بازنشستگان، نه از منابع مالی صندوق، بلکه باید با اصطلاحاتی که در نظام رفاهی کشور (اصلاحات در حوزه یارانههای آشکار و پنهان و استحقاقسنجی) ایجاد میشود، جبران شود.

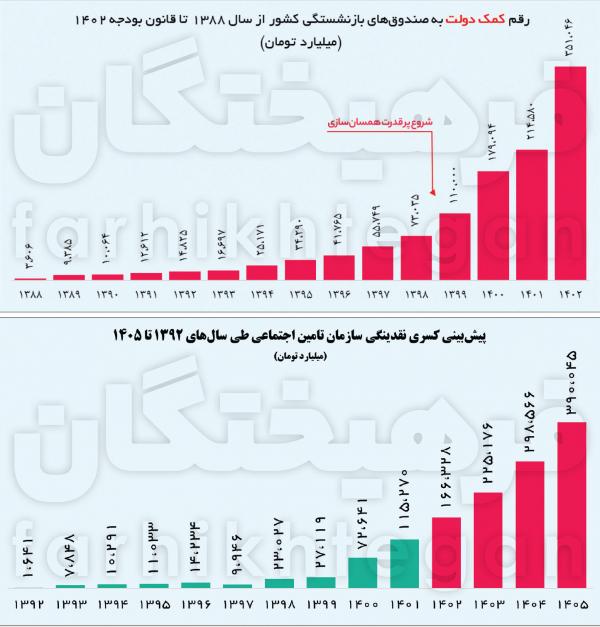

۱۷ درصد بودجه در اختیار صندوقهای بازنشستگی

براساس قانون بودجه، رقم کل منابع بودجه عمومی کشور در سال ۱۴۰۲ حدود ۲۰۸۲ هزار میلیارد تومان است. همچنین سهم ۶ صندوقی که از دولت بهطور مستقیم کمک دریافت میکنند در سال جاری حدود ۳۵۱ هزار و ۴۶ میلیارد تومان است. این صندوقها شامل صندوق بازنشستگی کشوری با ۲۰۷ همت کمک دریافتی، سازمان تامین اجتماعی ۱۶ همت، صندوق روستاییان و عشایر ۴ همت، صندوق بازنشستگی کارکنان فولاد ۹.۷ همت، صندوق وزارت اطلاعات ۱.۶ همت و سازمان تامین اجتماعی نیروهای مسلح حدود ۱۱۲ هزار و ۷۰۰ میلیارد تومان است. البته در صندوقهای زیرمجموعه سایر دستگاهها نیز کمکهایی بهطور غیرمستقیم (به شکل دریافت از دستگاه بالادستی) از طرف دولت میشود.

برای مثال، صندوق بازنشستگی صداوسیما گرچه از سازمان خود کمک دریافت میکند اما سازمان صداوسیما نیز یکی از دستگاههایی است که بیش از ۶۰ درصد از مصارف خود را با بودجه عمومی پوشش میدهد. درمجموع بدون در نظر گرفتن کمکهای فرعی دولت به صندوقهای بازنشستگی، در سال ۱۴۰۲ سهم صندوقهای بازنشستگی که کمک مستقیم از دولت دریافت میکنند به ۱۶.۸ درصد از کل منابع بودجه عمومی کشور میرسد. اگر این رقم را کنار حقوق، دستمزد و مزایای پرداختی دولت به کارکنان خود و نهادهای عمومی و... قرار دهیم، عملا حدود ۵۰ تا ۶۰ درصد از بودجه عمومی صرف کمک به صندوقهای بازنشستگی و حقوق و دستمزد کارکنان میشود و این موضوع دست دولت را در اجرای طرحهای عمرانی که به رشد اقتصادی و سرمایهگذاری کمک میکند، میبندد.

نسبت پشتیبانی ۷۰ درصد صندوقها در وضعیت هشدار

یکی از شاخصهایی که همواره در شناخت وضعیت صندوقها به آن اشاره میشود، «نسبت پشتیبانی» است. گرچه شاخصهای دیگری نیز برای ارزیابی وضعیت صندوقها وجود دارد اما این شاخص دمدستیترین شاخص برای اظهارنظر اولیه در مورد صندوقها است. نسبت پشتیبانی شاخصی است که نشاندهنده وضعیت جریان مالی ورودی به جریان خروجی صندوقها است و برابر است با نسبت تعداد بیمهشدگان به تعداد پروندههای مستمریبگیران با این توضیح طبیعی که هرچه اندازه این نسبت بزرگتر باشد آن صندوق از نظر درآمد و هزینه در نقطه مطلوبتری قرار دارد. اما «نسبت پشتیبانی» چیست و چرا مهم است؟ براساس تجربیات بینالمللی یک صندوق بازنشستگی پایدار دارای نسبت پشتیبانی حداقل ۳ و در سطح مطلوب ۶ تا ۷ میباشد. به عبارتی، اگر نسبت پشتیبانی به زیر ۳ برسد، صندوقهای بازنشستگی قادر نخواهند بود با منابع نقدی حاصل از دریافت حق بیمه به تعهدات قانونی خود عمل کنند و بدون کمک دولت یا سازمان بالادستی، صندوق روزبهروز به ورشکستگی نزدیکتر خواهد شد.

این نسبت میگوید به جز ۵ صندوق، اغلب صندوقهای بازنشستگی کشور قادر به پرداخت حقوق بازنشستگان از طریق حقبیمه تولیدی نیستند. این عدم توانایی صندوق در پرداخت حقوق بازنشستگان از منابع ورودی حقبیمه بالاخره باید از یک طریقی جبران شود. اگر صندوقها از ابتدای تاسیس خود منابع را در جای درست سرمایهگذاری کرده باشند، به احتمال زیاد خواهند توانست از پس پرداخت حقوق و مستمری بازنشستگان بربیایند، اما اگر سرمایهگذاریها، سپردهگذاریها و منابع داخلی چندان قابلتوجه نباشد، صندوق یا باید دست به استقراض بزند یا باید دولت دستش را بگیرد. آنطور که در آمارهای گزارش حاضر قابل مشاهده است، از ۱۸ صندوق بازنشستگی در کشور، به جز صندوق وکلای دادگستری با نسبت پشتیبانی ۴۳ و صندوق روستاییان و عشایر با ۱۴، در ۱۵ صندوق این مقدار کمتر از ۶ بوده، در صندوقهای آیندهساز، صندوق بیمه ایران، سازمان تامین اجتماعی نیز بین ۳ تا ۴ بوده، در صندوق بازنشستگی کشوری که دومین صندوق بزرگ کشور بوده این مقدار ۰.۵ بوده، که یعنی مستمری بگیران دو برابر بیمهپردازان هستند. به عبارتی، بدون توجه به نسبتهای دیگر ازجمله نسبت نقدینگی و کسری صندوقها، منابع حاصل از سرمایهگذاریها، بسیاری از صندوقها نمیتوانند بدون کمک دولت یا سازمان بالادستی خود ادامه حیات دهند.

پیشبینی کسری ۳۹۰ همت برای تامین اجتماعی

یکی از مشکلات نظام رفاهی کشور، حجم انبوه یارانههایی است که دولت در حوزههای انرژی، نان، آب و حتی در حوزه بیمهها توزیع میکند. برخی گزارشها حجم یارانههای آشکار و پنهان در ایران را سالانه بین ۱۵۰۰ تا ۱۷۰۰ هزار میلیارد تومان برآورد میکنند. اما یکی از یارانههای آشکار در حوزه بیمهها، سهم ۳ تا ۷ درصدی است که دولت از حق بیمه شاغلان تامین اجتماعی و صندوقهای بازنشستگی کشوری و لشکری و سایر صندوقها میپردازد. بررسیها نشان میدهد در سال ۱۴۰۲ تعهدات دولت در این بخش معادل ۸۰ هزار میلیارد تومان خواهد بود.

البته با تعهدات جدیدی که سالانه در مجلس برای دولت ایجاد میشود، به نظر میرسد این رقم به ارقام بالاتری برسد. برای مثال، براساس ابلاغیه مصوبه دولت، مادران غیر شاغل خانهدار دارای سه فرزند و بیشتر ساکن مناطق روستایی و عشایری، رایگان بیمه میشوند. به موجب این آییننامه، دولت مکلف است با تقویت صندوق بیمه اجتماعی روستایی، مادران خانهدار غیرشاغل دارای سه فرزند و بیشتر را بیمه کند. تصمیم دولت و مجلس باعث شده بار مالی وارد بر صندوقهای بازنشستگی بیش از پیش شود و از ساختار متعادلش فاصله بگیرد. اثر این تصمیمات را میتوان در سازمان تامین اجتماعی دید. در این صندوق دولتها از قدیمالایام تعهدات سازمان تامین اجتماعی (شامل سه درصد حق بیمه دولت و معافیت کارگاههای تولیدی تا پنج نفر کارگر و بیمه افراد خاص از کارگران ساختمانی تا قالیبافان و...) را با تاخیر پرداخت میکردند و بدهی ناشی از آن که به دولت فعلی به ارث رسیده چیزی در حدود ۴۰۰ تا ۴۵۰ هزار میلیارد تومان برآورد میشود. اما اثر این عدم ایفای تعهدات را کجا میتوان یافت؟ اول اینکه دولت سالانه در قالب واگذاری سهام و... مجبور است بدهی ایفانشده را پرداخت کند و ثانیا این تعهدات ایفانشده موجب ایجاد کسری در تامین اجتماعی شده و دست این سازمان در سرمایهگذاریها را بسته است. برای نمونه، براساس گزارش سازمان تامین اجتماعی، کسری نقدینگی این سازمان تا سال ۱۴۰۱ به حدود ۱۱۵ هزار میلیارد تومان رسیده که برآورد میشود این رقم تا سال ۱۴۰۵ به ۳۹۰ هزار میلیارد تومان نیز برسد.

بازنشستگی پیش از موعد ۵۰ درصد از ایرانیها

یکی از چالشهای عجیبوغریبی که صرفا مختص ایران بوده و البته قبلا در کشورهایی همچون یونان به شکل فاجعه آثار آن آشکار شد؛ سخاوتمندی بیحدوحصر در اعطای مجوز بازنشستگی پیش از موعد است. آنطور که مدیرکل بیمههای اجتماعی وزارت کار در سال ۱۴۰۰ میگوید، طی چند دهه اخیر «از هر ۱۰۰ ایرانی بازنشسته، بیش از ۵۰ نفر با بازنشستگی پیش از موعد بازنشست شدهاند. وی میگوید هیچ کشوری در دنیا نیست که زیر ۶۰ سال کارکنان خودش را بازنشسته کند ولی میانگین سن بازنشستگی در کشور ما زیر ۵۳ سال است. هیچ صندوقی در دنیا نمیتواند با قواعد صندوقهای بازنشستگی ما چند سال بیشتر دوام بیاورد. کدام صندوق بازنشستگی در دنیا میتواند مثل صندوقهای ما ۲۲ سال بیمه دریافت کند و بیش از ۳۰ سال مستمری بپردازد.

نمونه قابل تأمل آن در بررسیهای «فرهیختگان» نیز وجود دارد. برای مثال در صندوق بازنشستگی بانکهای کشور که رقم سنگینی نیز سالانه بر دوش بانکهای دولتی میگذارد، ۶۲ درصد از بازنشستگان بانک رفاه از این صندوق، بازنشسته پیش از موعد بودهاند. در بانک توسعه صادرات ۶۰ درصد، در بانک صادرات ۴۷ درصد، در سپه ۴۱ درصد، در صنعت و معدن ۴۰ درصد، در ملت و ملی ۳۶ درصد، تجارت ۳۴ درصد، مسکن ۳۲ و در بانک کشاورزی نیز ۲۵ درصد از بازنشستگان، بازنشسته پیش از موعد بودهاند. بازنشستگی پیش از موعد شاید برای بازنشستگان و حتی برخی دیگر از مردم خوشایند باشد؛ چراکه بازنشسته با سابقه کار کمتر از ۳۰ سال و در اوج جوانی میتواند از مزایای بازنشستگی برخوردار شود و حتی مشاغل دوم و سوم نیز برای خود دستوپا کند و در مواردی نیز به دلیل نبود قوانین تعارض منافع، میتواند از مزایا و رانت شغل سابق بهره ببرد.

اما افراد معدودی نیز وجود دارند که تصور میکنند با بازنشستگی پیش از موعد جا برای اشتغال دیگری باز میشود اما واقعیت این است که به دلیل کمتر پرداخت شدن حقبیمه در بازنشستگی پیش از موعد و طولانیتر شدن زمان دریافت مستمری، صندوقها به خاک سیاه مینشینند و هزینههای اجتماعی و اقتصادی و امنیتی این موضوع با هیچ اقدامی قابل تامین نیست؛ چراکه این صندوقها معمولا مجبور میشوند برای تامین منابع پرداخت مستمری به دولت مراجعه کنند که دولت هم از بودجه عمومی و از جیب فقیرترین مردم برداشته و با تورمی که ایجاد میکند، از مردم عادی مالیات گرفته وآن را تقدیم بازنشستگان آن دستگاه میکند.

اثر نوبخت و روحانی

صندوقهای بازنشستگی در ایران عملا وابسته به دولت (زیرمجموعه وزارت رفاه) هستند و قوانین بازنشستگی و بیمهای را دولت و نمایندگان مجلس تعیین میکنند. اثر دولت بر صندوقهای بازنشستگی از چند ناحیه است. اولی مربوط به سن بازنشستگی است. دوم مربوط به حقوق بازنشستگی است. معمولا دولتها و مجلس در سالهای پایانی مسئولیت خود بدون توجه به محاسبات بیمهای (اکچوئری) و محدودیتهای مالی صندوقها اقدام به افزایش حقوق و دستمزد بازنشستگان میکنند. یکی از نمونههای جالب توجه دخالت دولت در حقوق بازنشستگی، تلاش بیحدوحصر دولت حسن روحانی برای اجرای همسانسازی حقوق بازنشستگان، آن هم عمدتا در صندوق بازنشستگی کشوری است. آنطور که محمدباقر نوبخت رئیس اسبق سازمان برنامه و بودجه در سال ۱۳۹۹ می گوید: «دولت روحانی برای همسانسازی حقوق بازنشستگان، از سال ۹۶ مشخصا یک ردیف در بودجه کشور برای این امر تعیین و اختصاص داد و این کار را با هزار میلیارد تومان آغاز کرد و در ادامه این رقم به ۳ هزار، ۴ هزار میلیارد، ۵ هزار و در نهایت در سال ۱۳۹۹ به ۱۰ هزار میلیارد رسیده است. وی میگوید تا مهر سال ۱۳۹۹ دولت بیش از ۲۲ هزار میلیارد تومان برای همسانسازی اختصاص داده است.

نوبخت ادامه میدهد «دراسفندماه ۹۸ یک افزایش حقوق برای کارمندان انجام شد که آن هم ناشی از اجرای ماده ۵۰ قانون برنامه بود و به تبع آن حقوق شاغلان بالا رفت و این تفاوت کاملا مشخص بود و اینکه بازنشستگان عزیز دیگر با این مبالغ کاری از پیش نمیبرند.» آنطور که در نمودارهای این گزارش قابل مشاهده است، از سال ۱۳۹۶ که پایههای همسانسازی گذاشته شده، حجم کمکهای دولت به شش صندوق بازنشستگی از حدود ۴۱ هزار و ۷۶۵ میلیارد تومان در سال ۱۳۹۶ با رشد ۸.۵ برابری به ۳۵۱ هزار و ۴۶ میلیارد تومان در سال ۱۴۰۲ رسیده است. این درحالی است که طی سالهای ۱۳۹۰ تا ۱۳۹۵ که همسانسازی اجرا نشده کمک دولت به صندوقها از ۱۰ هزار میلیارد تومان با رشد ۳.۴ برابری به ۳۴ هزار میلیارد تومان رسیده است. گرچه تورم نیز در افزایش ارقام کمکهای دولت نقش داشته اما اثر همسانسازی کاملا در این موضوع دیده میشود.

۳ نابودگر صندوقهای بازنشستگی

سیاستهای دولت در ایران از مسیرهای مختلفی بر پایداری مالی صندوقهای بازنشستگی اثر میگذارد. دولتها در ایران از ۳ مسیر بر ادامه حیات و پایداری مالی صندوق تاثیر میگذارند.

۱- دولت سن بازنشستگی را تعیین میکند. درخصوص سن بازنشستگی تجربیات جهانی نشان میدهد با افزایش امید به زندگی، دولتها قوانین و مقررات سن بازنشستگی را تغییر دادهاند. این درحالی است که شوربختانه در ایران با افزایش سن امید به زندگی درنتیجه بهبود کیفیت زندگی، بهداشت و سلامت و تغییرات تکنولوژیک، سن بازنشستگی در ایران کاهش یافته است. این اتفاق بینظیر که در هیچ کجای جهان به جز ایران و یونان رقم نخورده، نشان میدهد در سال ۱۳۵۰ امید به زندگی در ایران ۵۴ و سن بازنشتسگی ۵۲ سال بوده اما در سال ۱۴۰۰ امید به زندگی در کشور ۷۷ سال و سن بازنشستگی ۵۱.۵ سال بوده است.

۲- دولت حقوق بازنشستگی را تعیین میکند. گفته شد که دولتها معمولا با همراهی نمایندگان مجلس و بدون توجه به محاسبات بیمهای و محدودیتهای مالی صندوقها، حقوق و دستمزد بازنشستگان را افزایش میدهند و اقدام به همسانسازی حقوقها میکنند. در این خصوص نرخ جایگزینی ازجمله شاخصهایی است که برمبنای آن میزان سخاوتمندی مزایا در کشورهای مختلف مقایسه میشود. این شاخص که عموما بهعنوان معیاری برای کفایت مزایا مطرح میشود، نشان میدهد درآمد فرد زمانی که بازنشسته میشود، نسبت به زمان اشتغال چه اندازه تغییر میکند. بالطبع بالا بودن این میزان- یعنی پرداختی بیشتر توسط صندوق بازنشستگی- و درصورتیکه این صندوق در وضعیت متعادلی قرار نداشته باشد و شاخصهای دیگری نظیر نرخ پشتیبانی آن در وضعیت نامناسبی باشند، فشار مضاعفی را بر منابع محدود آن وارد میکند تا درنهایت به جهت جلوگیری از بحران، به کمکهای حاکمیتی متکی شود. بررسی نرخ جایگرینی در صندوق بازنشستگی کشوری نشان میدهد این شاخص در سال ۱۳۹۶ تقریبا ۹۷ درصد بوده- یعنی پرداختی مستمری این صندوق تا ۹۷ درصد دریافتی فرد در زمان اشتغال میرسید- درحالی که این نسبت در سال ۱۴۰۱ به حدود ۱۰۶ درصد افزایش یافته، یعنی مستمری دریافتی فرد شاغل بیش از دریافتی وی در زمان اشتغال بوده که با توجه به وضعیت این صندوق و همچنین پایین بودن نرخ پشتیبانی آن، لاجرم زمینه اتکای صندوق بازنشستگی کشوری را بر منابع عمومی بودجه کل کشور لازم ساخته است. همچنین نرخ جایگزینی در سازمان تامین اجتماعی ۸۳ درصد، صندوق بیمه اجتماعی کشاورزان، روستاییان و عشایر ۶۵ درصد، سازمان تامین اجتماعی نیروهای مسلح ۹۸ درصد و این نرخ در صندوقهای اختصاصی به ۹۰ درصد میرسد. مقایسه نرخ جایگزینی در صندوقهای بازنشستگی ایران با سایر کشورها نشان میدهد این نرخ در کشورهای مختلف، درصدی به مراتب پایینتر دارد. چنانکه درحالی این میزان در ایران بیش از ۱۰۰ درصد است، در کشورهای عضو سازمان OECD که بیش از ۶۰ کشور را شامل میشود، این نرخ حدود ۶۴ و در اتحادیه اروپا نیز این مقدار ۶۴ درصد است. همچنین در آلمان، استونی، آمریکا، سوئیس، کانادا، اندونزی، روسیه، هند، کرواسی، بلغارستان، فنلاند، ایرلند، عربستان، فرانسه، سوئد و نروژ این مقدار بین ۴۳ تا ۶۰ درصد است. پس از ایران، کشورهای کلمبیا با ۱۰۰، آرژانیتن و برزیل با ۹۶ و ۹۱ و یونان با ۸۵ درصد در رتبههای بعدی قرار دارند.

۳- سیاستهای دولت از طریق مداخلات نهادی، قانونی و مقرراتی بر صندوقهای بازنشستگی اثر میگذارد. ایجاد تعهدات بیمهای برای اشخاص و گروههای مختلف بدون پرداخت آن تعهدات طی سالهای مختلف منجر به ناپایداری مالی صندوقها ازجمله سازمان تامین اجتماعی شده و حجم بالای بدهی دولت به این صندوق، موجب کسری شدیدی شده که در برخی سالها این کسری از طریق تسهیلات بانکی (بانک رفاه) تامین شده است. دولتها معمولا سیاسیون را در صندوقها و شرکتها و بنگاههای زیرمجموعه صندوقهای بازنشستگی منصوب میکنند که هیچ تخصصی در آن زمینه ندارند و این اتفاق در بازدهی کم سرمایهگذاریهای صندوقهای بازنشستگی در کشور مشخص است. مورد بعدی، واگذاری شرکتها در قالب رد دیون به صندوقها در مقابل مطالبات آنهاست که دولتها معمولا شرکتهای با بازدهی پایین، بهرهوری پایین و حجم بالای نیروی انسانی و هزینههای جانبی را به صندوقها واگذار میکنند. قیمتگذاری دستوری نیز چالش دیگری است که معمولا باعث کاهش سوددهی شرکتهای این صندوقها میشود.

لزوم هدفگذاری برای اصلاحات

مطالعات بینالمللی نشان میدهد چالش صندوقهای بازنشستگی فقط مختص ایران نیست اما این وضعیت در ایران یک تفاوی با دنیا دارد. آن تفاوت به این صورت است که گرچه در ۱۱۴ کشور دنیا یک توافق عمومی برای انجام اصلاحات پارامتریک صندوقهای بازنشستگی در دستورکار قرار دارد اما در ایران اصلاحات در صندوقهای بازنشستگی با مقاومتهای زیادی روبهرو است. همچنین در ایران دولت و مجلس هرساله بدون درنظر گرفتن بار مالی مناسب و پایدار، تعهدات جدیدی را روی دوش صندوقها میگذارند.

کارشناسان میگویند در اغلب کشورها اصلاحات بازنشستگی با مقاومتها و اعتراضهای مردمی روبهرو است و در ایران نیز باید توجه داشت که این اصلاحات در دوره زمانی طولانیتر انجام شود. برای مثال در کانادا و استرالیا اصلاحات سن بازنشستگی در طول یک دوره ۱۰ تا ۱۲ ساله انجام شده و دولت و صندوقها از ۱۰ سال قبل به مردم اعلام کردهاند که مثلا در فلان سال سن بازنشستگی افزایش خواهد یافت. دلیل آن، اعتراضاتی است که ممکن است افرادی که طی دو یا سه سال آینده بازنشسته میشوند، داشته باشند.

در خصوص اصلاحات در صندوقهای بازنشستگی سیاستهای کلی تامین اجتماعی که در تاریخ ۲۱ فروردین سال ۱۴۰۱ از سوی حضرتآیتالله خامنهای و در اجرای بند یک اصل ۱۱۰ قانون اساسی ابلاغ شد، یک راهحل قوی کارشناسی را پیشروی تصمیمگیران کشور قرار داده است. در بند سوم سیاستهای کلی تامین اجتماعی بر پایبندی به حقوق و رعایت تعهدات بین نسلی و عدم تحمیل طرحهای فاقد تضمین مالی بین نسلی، تامین منابع پایدار، رعایت محاسبات بیمهای و تعادل بین منابع و مصارف و حفظ و ارتقای ارزش ذخایر سازمانها و صندوقهای بیمهگر اجتماعی به عنوان اموال متعلق حق مردم با تاکید بر امانتداری، امنیت، سودآوری و شفافیت با ایجاد ساز و کار لازم تاکید شده است. در بند چهارم آن بر اصلاح قوانین، ساختارها و تشکیلات سازمانها و صندوقهای بیمهگر اجتماعی در جهت تامین عدالت و یکسانسازی قواعد و مقررات بیمهای و جلوگیری از ایجاد و انباشت بدهیهای دولت و رعایت قواعد بیمهای و تامین بار مالی تضمین شده و بیننسلی تاکید شده است.

اما مورد دیگری نیز که باید در اینجا اضافه کنیم، ساختار سنی ایران است. بررسیها نشان میدهد در ۲۰ سال آینده جمعیت بالای ۶۰ سال ایران به ۱۵ میلیون نفر خواهد رسید. این موضوع به معنی ۲.۵ تا ۳ برابر شدن تعداد بازنشستگان کشور است. به نظر میرسد در کنار اصلاحات در صندوقها، اقتصاد ایران باید طی دو دهه آینده رشدهای اقتصادی بالایی را تجربه کرده و با اشتغالزایی و همچنین افزایش افراد بیمهپرداز، با راهکارهای اقتصادی نیز به صندوقها کمک کند. این کمک، کاهش سهم اقتصاد غیررسمی و افزایش تعداد بیمهپردازان و ورودی صندوقها است.

- 10

- 1